O Tesouro Direto (TD) é uma ferramenta de venda de títulos públicos lançada em janeiro de 2002 por meio de uma parceria entre o Tesouro Nacional e a Companhia Brasileira de Liquidação e Custódia (CBLC). Pelo TD, qualquer pessoa pode comprar títulos públicos federais pela internet.

Ao contrário do que possa parecer, não se trata de uma aplicação para grandes investidores. O Tesouro Direto mostra todo o seu potencial, principalmente para quem tem pouco dinheiro para aplicar e deseja fazê-lo por longo prazo. Se você dispõe de

R$ 30, já pode começar os seus investimentos. O Tesouro Direto é a ferramenta ideal para quem quer construir uma poupança de longo prazo ou para aqueles que já formaram essa poupança e desejam garantir uma renda segura para o futuro.

É extremamente simples comprar títulos públicos. Quem sabe navegar na internet não terá problemas para comprar esses papéis. Se está lendo esse eBook, você terá facilidade de comprar o seu primeiro título. Acredite: é muito mais simples comprar um título público do que um livro pela internet.

É extremamente simples comprar títulos públicos. Quem sabe navegar na internet não terá problemas para comprar esses papéis. Se está lendo esse eBook, você terá facilidade de comprar o seu primeiro título. Acredite: é muito mais simples comprar um título público do que um livro pela internet.

Para comprar um título público você precisa ter um cadastro em um agente de custódia que pode ser um banco ou corretora. Na maior parte dos agentes de custódia você pode comprar títulos públicos sem nenhum custo.

Neste link: https://www.tesourodireto.com.br/conheca/bancos-e-corretoras.htm você pode conhecer todos os agentes de custódia habilitados no Tesouro Direto.

Após escolher o agente de custódia, que pode ser um banco ou corretora, você deve solicitar o seu cadastro no Tesouro Direto. O sistema automaticamente envia um número de cadastro ao e-mail informado e, com esse número, você já está apto a comprar o seu primeiro título.

Venha se juntar aos mais de sete milhões e quatrocentos mil de brasileiros que já têm conta no Tesouro Direto (dados de junho de 2020). Temos certeza de que, após a leitura deste guia, você estará pronto para dar o primeiro passo e comprar o seu primeiro título público.

:: Títulos públicos federais

Os títulos públicos federais são emitidos pelo Tesouro Nacional para o financiamento da dívida pública e para a consecução da política monetária. Todos os governos de países desenvolvidos lançam títulos públicos, fundamentais para a realização da política econômica e para a estabilidade do sistema financeiro. O problema surge quando a dívida é muito grande ou tem o prazo muito curto.

No passado, a desconfiança do governo era tamanha que obrigava o Banco Central a conceder liquidez diária aos títulos públicos. Então, os brasileiros compravam ORTNs (Obrigações Reajustáveis do Tesouro Nacional) via overnight. Esse mercado, que já foi muito popular no Brasil, vendia títulos públicos em um dia com a obrigação expressa do governo de recomprá-los na manhã do dia seguinte.

O estoque da dívida pública federal em junho de 2020 era de R$ 4.389,94 bilhões, é bastante dinheiro, porém, nada assustador se comparado a outras economias mundiais. Para entender melhor o tamanho da dívida, vamos comparar com uma família. Seria como se a família tivesse uma dívida equivalente a nove meses de salário. Isso pode ser muito se a dívida for no cheque especial, mas não assusta tanto se for no financiamento da casa própria.

Na crise anterior da dívida, que aconteceu no Plano Collor, em que a liquidez dos títulos foi bloqueada por 18 meses, nossa dívida era como a do cheque especial. Hoje, felizmente, grande parte da dívida é de longo prazo, mais parecida com a de um financiamento imobiliário.

E a boa notícia é que a maior parte da dívida está financiada no longo prazo com taxas prefixadas, o que torna muito mais eficaz a gestão da política monetária.

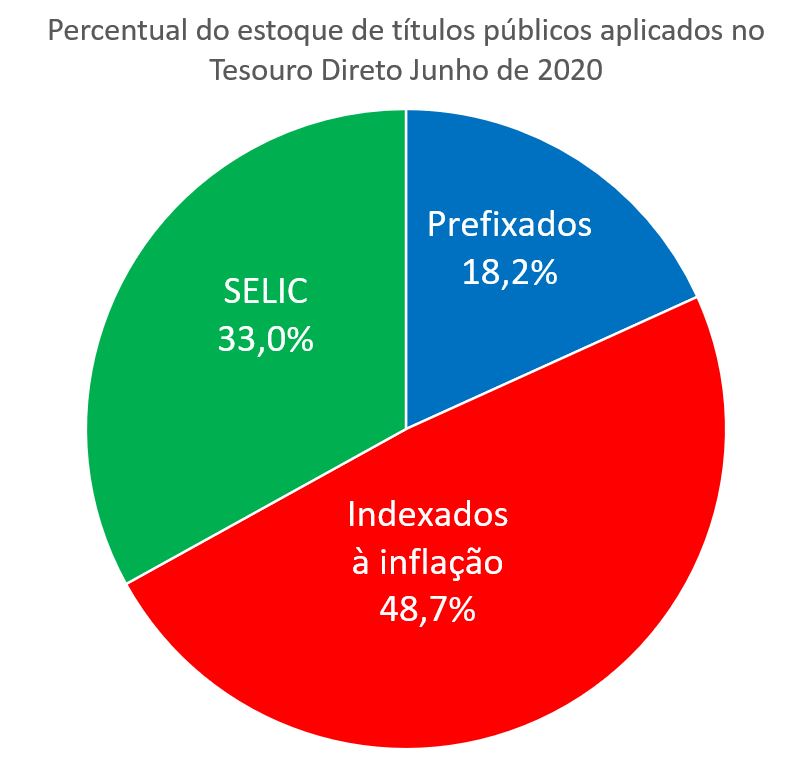

Muitas pessoas acreditam que os bancos são os detentores da dívida pública, isso não é verdade. Os maiores detentores da dívida pública são as pessoas comuns. Talvez você nem saiba, mas é muito provável que já seja dono de alguns títulos públicos. Se você tem um fundo de investimento ou um plano de previdência, pode ter certeza que na carteira dessas aplicações há muitos títulos públicos. Vamos ver quem eram os detentores da dívida pública em junho de 2020?

FIGURA 01

Como podemos ver, mais da metade dos detentores de títulos são fundos de investimentos e a previdência privada, ou seja, no fim, pessoas físicas.

Como falamos anteriormente, em janeiro de 2002, foi lançado o Tesouro Direto. Por meio dele, pessoas físicas puderam comprar diretamente títulos públicos. Os títulos públicos são negociados nas mesas dos grandes bancos, porém, no Tesouro Direto, as negociações são feitas diretamente entre as pessoas físicas e o Banco Central. O Tesouro Direto negocia uma pequena parte dos títulos públicos. Em junho de 2020, menos de 1,5% do estoque de títulos públicos era de pessoas que compraram esses títulos no TD.

Para comprar título no TD, você precisa de um agente de custódia, ou seja, um banco ou uma corretora que faça a intermediação entre você e o Tesouro Nacional. Existem diversas corretoras e bancos onde você não paga taxa para ter conta ou comprar e vender títulos públicos via Tesouro Direto.

Que tal se cadastrar e ver como é fácil comprar um título? Talvez, você tenha receio de fazer isso, então, vou fazer um convite e contar um segredo interessante: Você não precisa comprar um título inteiro para dar o primeiro passo no TD, você pode comprar frações de 1% de um título, desde que o valor mínimo seja superior a R$ 30. Para perder o medo, vá lá e “arrisque” um valor pequeno, você vai descobrir como é fácil deixar a caderneta de poupança de lado, assim, vai se juntar aos 7,4 milhões de brasileiros que já têm conta no TD.

:: Escolhendo um título

O Tesouro Direto é apenas a loja virtual, assim como uma loja de sapatos ou uma livraria virtual, é apenas o mecanismo de venda. Depois de entrar na loja, é preciso escolher o produto. No Tesouro Direto, existem dez produtos que se dividem em três grandes categorias. A primeira, são os títulos pós-fixados, em que o investidor não sabe exatamente qual será a remuneração futura dos papéis. A segunda, são os prefixados, em que os títulos sempre valerão R$ 1 mil no vencimento; esta categoria se divide em duas: os prefixados que pagam juros e o principal no vencimento; e os prefixados com juros semestrais e o principal no vencimento. A terceira categoria são os títulos que pagam inflação mais uma taxa de juros prefixada; esta categoria também se divide em duas: uma que paga o principal, a correção da inflação e os juros no vencimento; e outra que paga o principal e a inflação no vencimento, mas os juros, também corrigidos pela inflação, são pagos semestralmente.

FIGURA 02

Não existe o melhor ou pior título. Para saber qual o ideal, você precisa entender qual a sua situação financeira e os seus objetivos. Vamos conhecer cada categoria de título?

Tesouro SELIC: São títulos que garantem aos seus detentores uma remuneração equivalente à taxa SELIC. Ou seja, terá a mesma taxa que o governo e os bancos cobram para emprestarem dinheiro entre si. Além da taxa SELIC, esses títulos podem pagar uma taxa adicional, que pode ser positiva ou negativa. O Tesouro SELIC é o investimento mais seguro do mercado, inclusive muito mais seguro do que a conhecida caderneta de poupança. E um ponto importante: a caderneta só rende 70% da SELIC.

Esses títulos são uma boa opção para investidores conservadores, que não toleram aplicações que variam muito. Ele é ideal para a sua reserva de imprevistos ou para objetivos de curto prazo que não podem ser adiados, como um casamento ou a entrada da compra da casa própria.

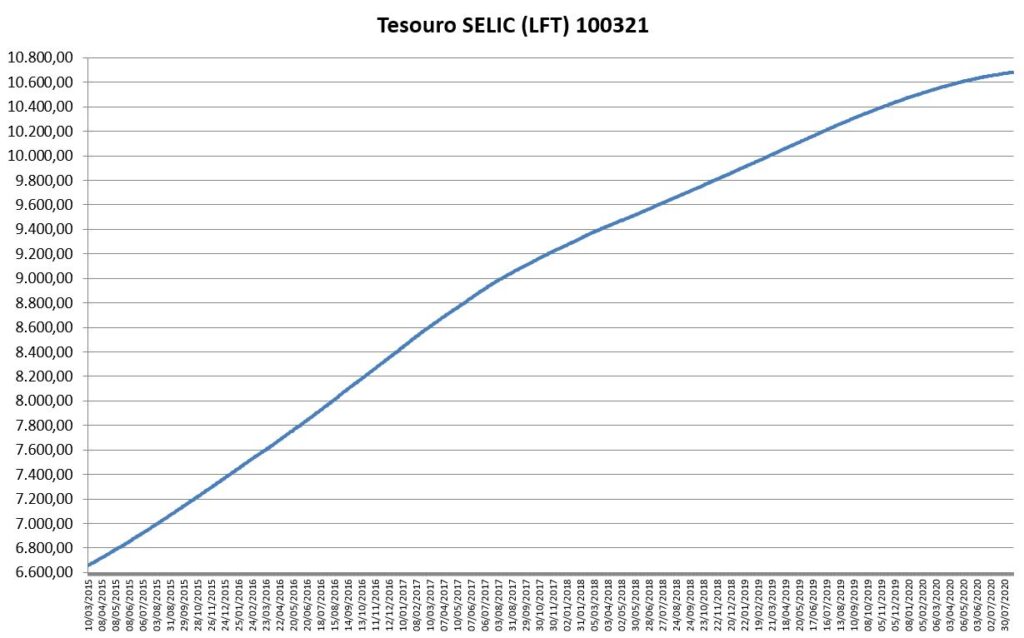

Diz o ditado que uma imagem vale por mil palavras, então, vamos ver o gráfico do Tesouro Selic, lançado com o valor de R$ 6.658,31, em 10 de março de 2015. De lá para cá, ele só subiu de valor e, em 17 de agosto de 2020, cada título valia R$ 10.682,85

FIGURA 03

Você viu o número 100321? Sabe o que ele significa? Que, se você não vender antes, em 10 de março de 2021, o dinheiro do investimento vai voltar para a sua conta.

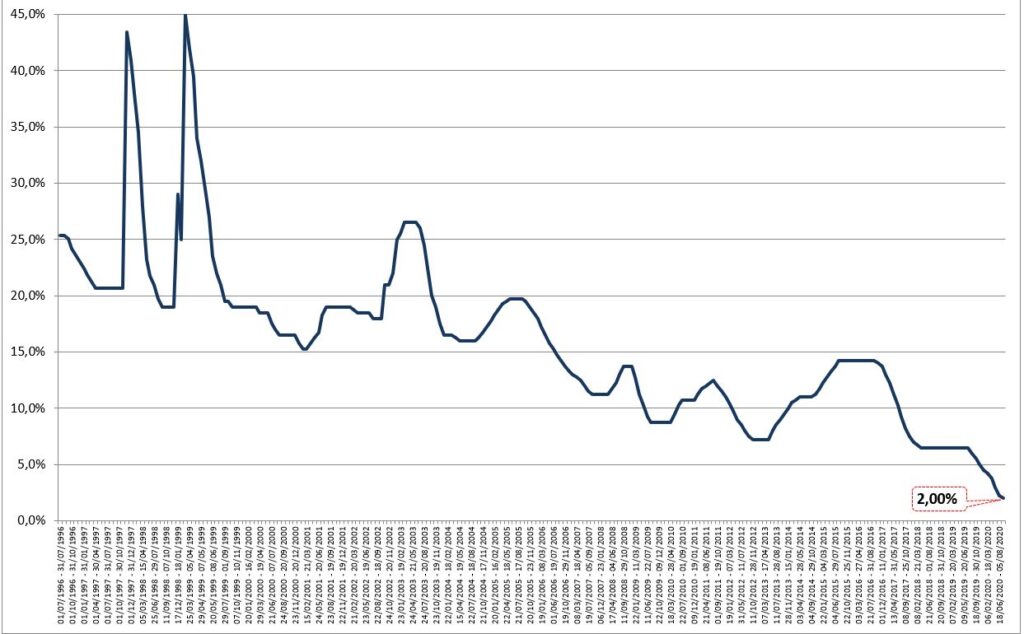

O interessante é que nesse período a SELIC alterou bastante. Vamos ver?

FIGURA 04

Ou seja, a SELIC caiu muito, no início, o título rendia 12,75% ao ano (a.a.), depois a taxa subiu para 14,25aa e, atualmente, rende apenas 2,00% a.a., mas o preço do título não cai.

Então, se você não quer ver o seu investimento diminuir de preço pelo caminho, o único título que garante isso é o Tesouro SELIC.

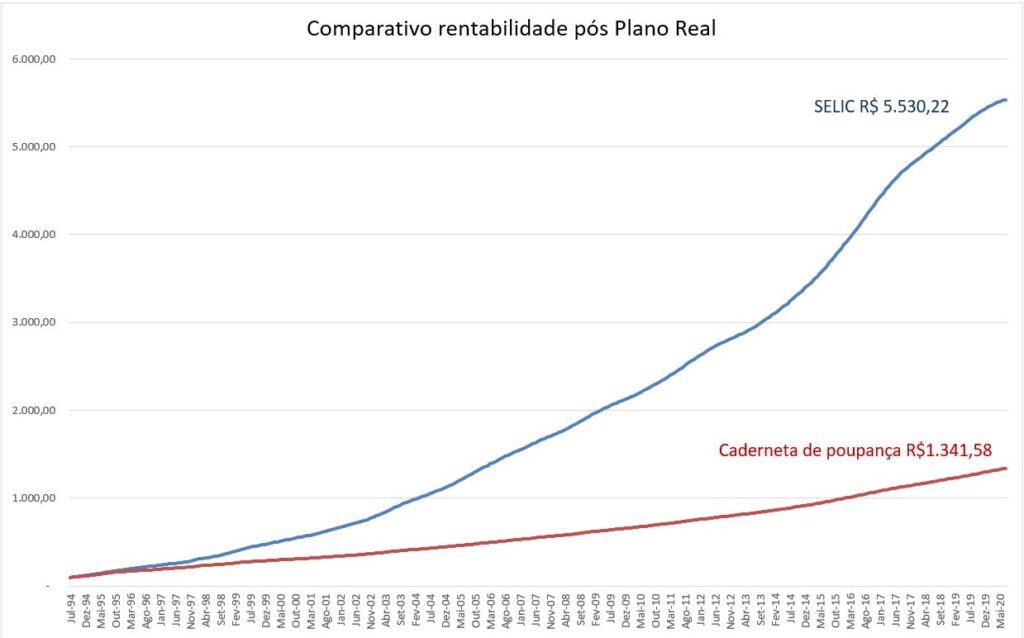

Agora vamos comparar um investidor que tivesse colocado R$100 no dia do lançamento do Plano Real em uma aplicação corrigida pela SELIC ou na caderneta de poupança:

FIGURA 05

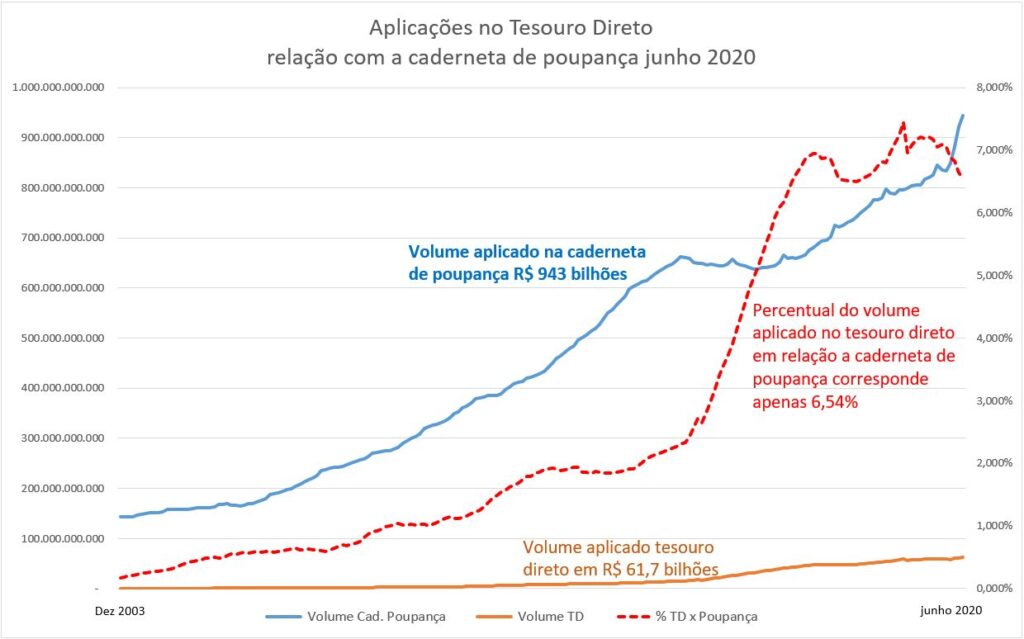

Mesmo considerando que o Tesouro SELIC paga imposto de renda, a rentabilidade ainda foi muito maior que a da caderneta de poupança. Porém, em março de 2020 os investimentos em títulos públicos representavam apenas 7% do total aplicado na caderneta de poupança. É muita gente tendo um rendimento menor do que poderia não é mesmo?

FIGURA 06

Tesouro Prefixado: são títulos que pagam juros prefixados e são lançados sempre tendo R$ 1 mil como valor de face. Esse é o valor que o Tesouro vai pagar pelo título na data do vencimento. Independentemente do que acontecer com os juros pelo caminho.

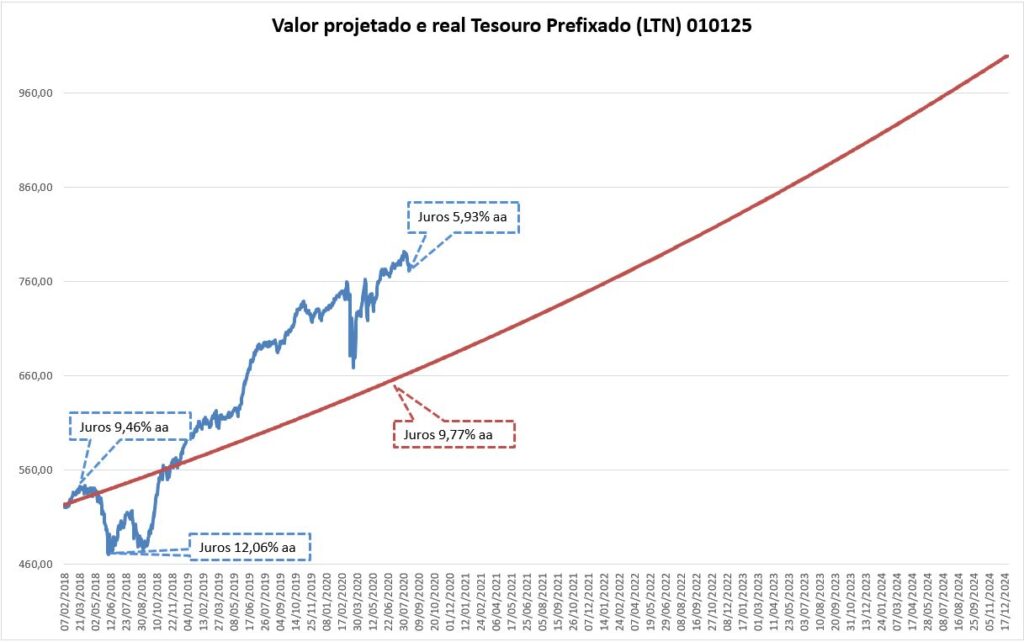

Vamos ver o gráfico do Tesouro Prefixado 010125, quando compramos esse título sabemos que, no dia 1º de janeiro de 2025, teremos na nossa conta o valor de R$ 1 mil, menos o imposto de renda, falaremos sobre isso no futuro. Esse título foi lançado no Tesouro Direto em 7 de fevereiro de 2018 por R$ 522,79 e, quem mantivesse o título até o vencimento, receberia juros de 9,77% a.a. Porém, após o lançamento, os juros subiram, e quem vendeu em 7 de junho de 2018, recebeu apenas R$ 470,73, pois os juros tinham subido para 12,06% a.a.

Se alguém comprasse o mesmo título no dia 17 de agosto de 2020, pagaria R$ 773,82, e a taxa de juros até o vencimento será de 5,93%.

Vamos ver o gráfico?

FIGURA 07

Veja, se você comprar um tesouro prefixado, vai saber na data da compra exatamente a taxa de juros e quanto vai receber se mantiver o título até o vencimento, porém, se precisar, ou quiser, vender antes, pode perder ou ganhar dinheiro e ter uma remuneração maior ou menor do que a prevista inicialmente.

Se você puder manter o título até o fim, não vai perder dinheiro, porém, talvez, perca um custo de oportunidade caso a taxa de juros aumente. Ou você pode receber mais juros do que o contratado inicialmente caso venda antes do vencimento.

O que você precisa entender é que pode perder dinheiro se precisar vender antes da data final do título.

Tesouro Prefixado com Juros Semestrais: Esses títulos também são lançados com valor de face de R$1 mil, porém, eles pagam juros de 10% ao ano. Assim, para cada título, semestralmente, você vai receber R$ 48,80, sempre na data de aniversário e seis meses após. Se comprar o Tesouro Prefixado 2029, vai receber sempre nos dias 1º/1 e 1º/7 o valor de

R$ 48,80 por cada título que possuir. E, no dia 1º/1/2029, você vai receber os seus mil reais mais os juros do semestre.

Só que existe outro fator que precisamos levar em conta, os juros flutuam, então, o valor dos títulos, também.

Vamos ver um exemplo?

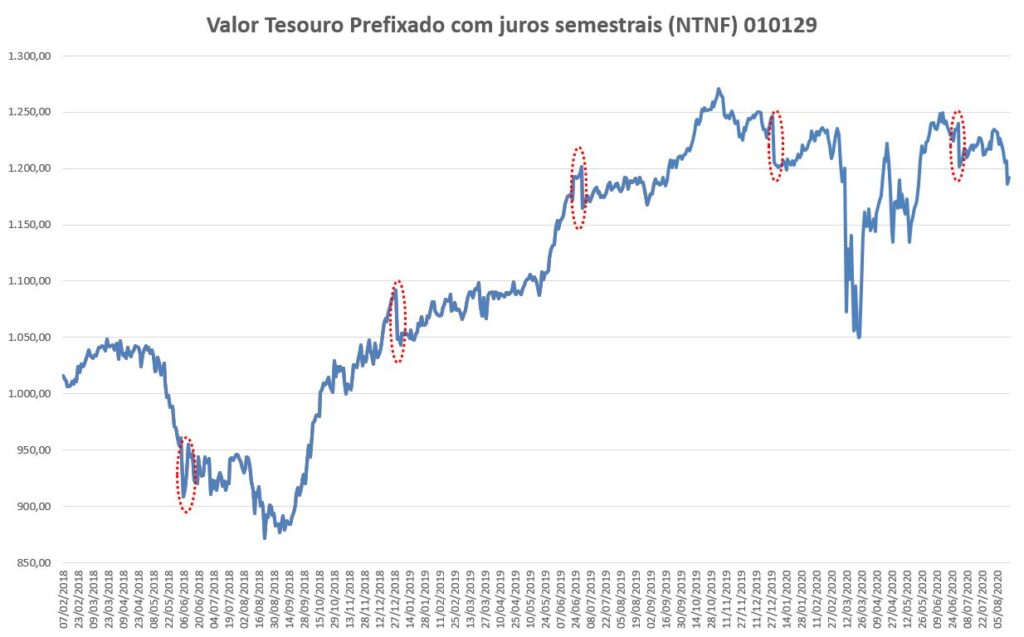

FIGURA 08

Os círculos estão mostrando a queda que o valor do título tem após cada pagamento de juros. Talvez você pergunte: “mas os títulos não valem mil?”. Sim, os títulos valeriam mil se os juros fossem sempre de 10%, porém, como falamos, os juros variam, vejamos:

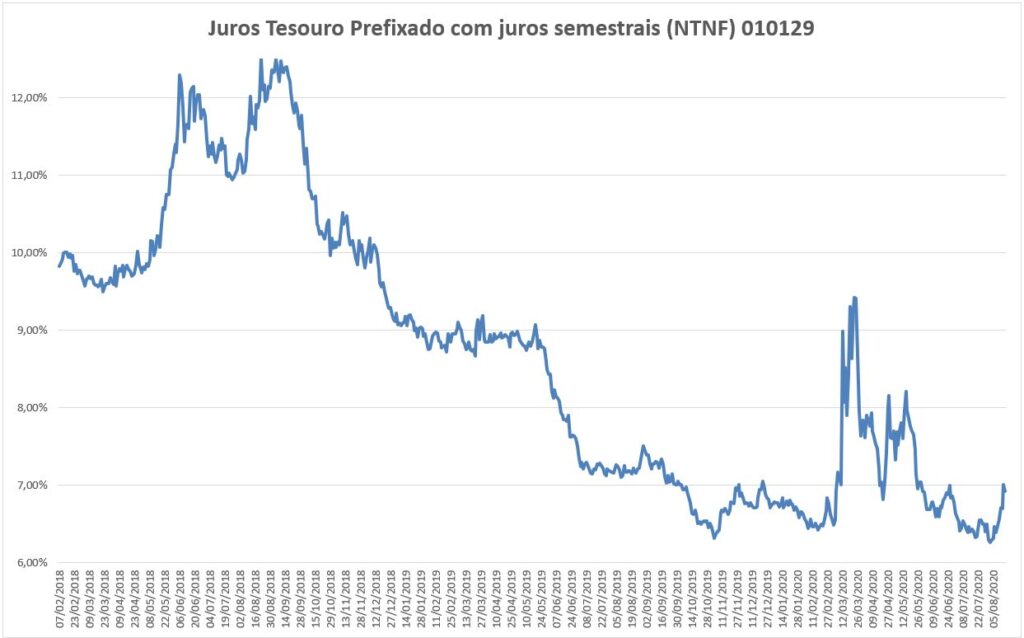

FIGURA 09

Sempre que os juros sobem, o preço do título cai, e quando os juros caem, o preço do título sobe. Parece muito estranho, não? Vamos ver um exemplo para deixar as coisas mais claras.

Imagine que dois amigos, Carlos e Morgana, compraram duas salas iguais, por R$ 100 mil cada, com o objetivo de obter uma renda com aluguel. Os dois conseguiram alugar as salas por R$ 500 mensais.

Carlos fez um contrato anual em que, no fim, ele ou o locatário poderiam livremente negociar o valor de contrato. Já Morgana tem o compromisso de deixar o imóvel alugado pelo mesmo valor até 2029. Vamos imaginar que, após um ano, o valor do aluguel tenha caído para R$ 400. Qual das salas você iria preferir, a da Morgana, que está alugada por R$ 500, ou a do Carlos, que está alugado por R$ 400? Assim, já que o valor do aluguel caiu, quem tem o contrato de longo prazo sai ganhando. Por outro lado, se o preço do aluguel tivesse subido para R$ 600, a Morgana teria prejuízo, pois ganharia menos até o fim do contrato.

Os juros são o preço que o credor paga para utilizar o dinheiro do investidor. Assim, quando os juros sobem, o preço do título cai, e o inverso é verdadeiro.

Ao comprar um título prefixado, você precisa entender que, além dos riscos da variação dos juros, você ainda receberá o seu dinheiro de volta sem nenhuma correção de inflação.

Tesouro IPCA com Juros Semestrais: são títulos corrigidos pelo IPCA e por mais uma taxa de juros fixada no momento da compra. Esses títulos pagam, a cada seis meses, os juros de 6% ao ano aos investidores e, no fim, o dinheiro é devolvido corrigido pela inflação. São títulos muito indicados para quem já acumulou reservas financeiras e quer ter uma renda segura e constante. Como são corrigidos pela inflação, os prazos podem ser bastante longos. Assim, muitas pessoas se surpreendem ao descobrir que são vendidos títulos que vencem em 2055.

Os prazos longos devem ser encarados como um aspecto positivo. Por exemplo, uma pessoa que possui imóvel para aluguel recebe mensalmente seus rendimentos e, quando quer usar o valor total do imóvel, precisa vendê-lo. Os títulos do Tesouro IPCA com juros semestrais funcionam pelo mesmo princípio. O dono do título recebe um “aluguel” a cada seis meses e pode vender o título a qualquer momento. A vantagem, ainda, é que os títulos são patrimônios que não depreciam, ao contrário dos imóveis.

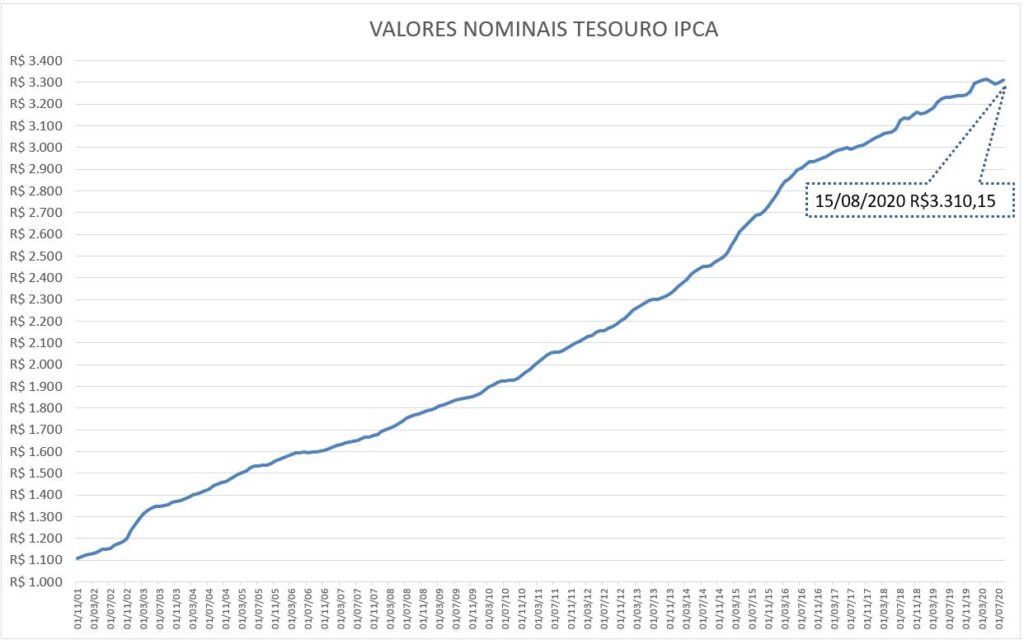

O valor do Tesouro IPCA em 1º de julho de 2000 era de R$ 1 mil, a partir de então, a cada dia 15, ele é corrigido de acordo com a variação do IPCA. O IPCA é um índice calculado pelo IBGE em cima da inflação das famílias com rendimentos de 1 a 40 salários mínimos. Então, vamos ver como foi a correção dos títulos vinculados ao IPCA:

FIGURA 10

Como falamos, um Tesouro IPCA equivale a ter um imóvel para alugar. Em agosto de 2020, existiam no TD títulos com três vencimentos diferentes: 15/08/2030, 15/08/2040 e 15/05/2055.

Isso equivale a dizer que, no primeiro caso, a pessoa tem um “aluguel” do seu dinheiro com preço fixo até agosto de 2030 e, no último, até maio de 2055.

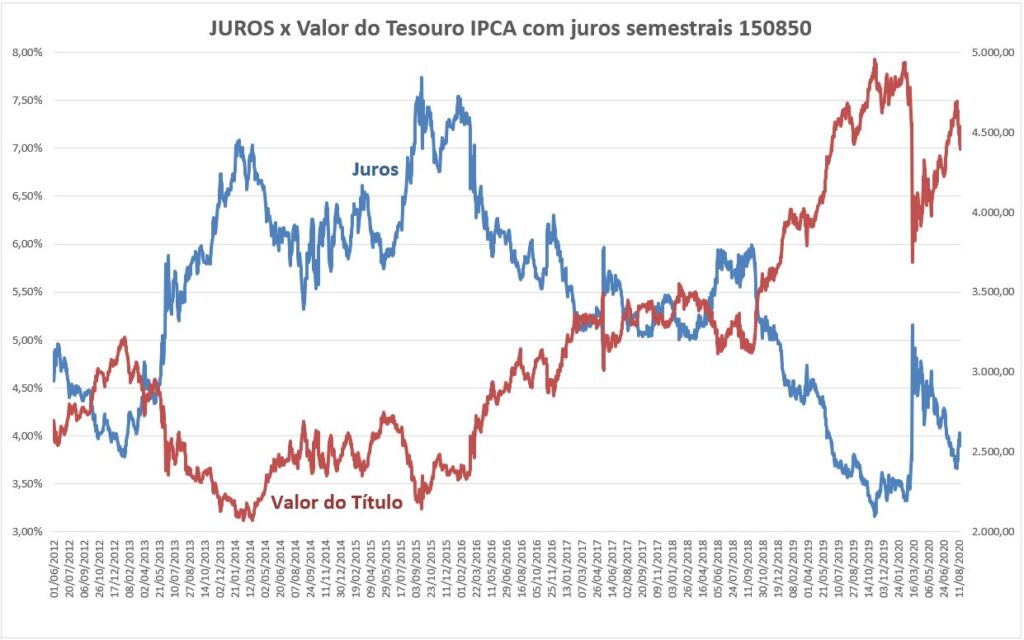

Como explicamos anteriormente, no exemplo do Carlos e da Morgana, o preço atual do título varia em função da variação dos juros, a diferença aqui é que tanto o valor do principal quanto o dos juros são corrigidos pela inflação.

Para quem quer obter uma renda, comprar um Tesouro IPCA com juros semestrais é um bom negócio, porém, se precisar vender antes, pode acabar perdendo dinheiro. Vejamos:

FIGURA 11

* Utilizamos o gráfico do Tesouro IPCA 15082050 que em maio de 2020 não estava sendo vendido para que o leitor tenha uma visão de longo prazo, já que os títulos vendidos atualmente só foram lançados no dia 10 de fevereiro de 2020

Isso acontece porque os juros de mercado se alteram enquanto os juros dos títulos são fixos em 6% ao ano. No dia 17 de agosto de 2020, o valor do título era de R$ 3.310,15, e sobre esse valor o Tesouro remunera 6% ao ano, porém, naquele dia, os juros de mercado eram de 3,96%, então, se alguém quisesse esse título, pagaria R$ 4.392,85 por ele.

Parece complicado, não é? Vamos voltar ao exemplo do apartamento. Se alguém pagar R$ 100 mil por um apartamento e o alugar por R$ 1 mil, vai ter uma rentabilidade de 1% ao mês. Mas se alguém pagar pelo mesmo apartamento R$ 200 mil e manter o aluguel constante, a rentabilidade será de 0,5% ao mês. Ou seja, o valor dos juros e o valor que será pago no vencimento do título são fixos (porém, corrigidos pela inflação). Mas como os juros são variáveis, sempre que eles sobem, o preço do título cai. Vamos ver:

FIGURA 12

Se comprar um Tesouro IPCA com juros semestrais para ter um complemento de renda durante a aposentadoria, você não correrá riscos. Agora, se precisar vendê-lo em um momento em que os juros estejam superiores à compra, você pode ter prejuízos.

Sempre que pensar em comprar esse título, pense como se estivesse comprando um apartamento com um contrato de aluguel fixo, apenas corrigido pela inflação até a data do vencimento.

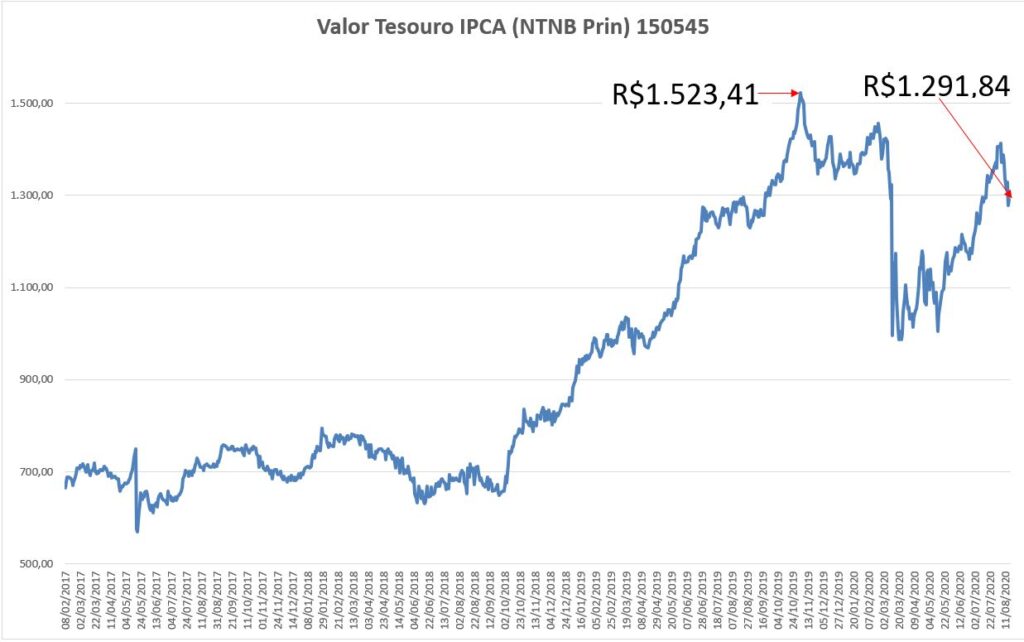

Tesouro IPCA. Este título também paga juros prefixados mais a correção da inflação, só que os juros não são pagos semestralmente. O investidor recebe a renda apenas no momento do vencimento do título. Assim, são ideais para as pessoas que estão acumulando dinheiro para aposentadoria, estudo dos filhos ou para a compra de um imóvel no futuro.

Se você quer guardar dinheiro para prazos longos, este é o título ideal para você comprar, melhor ainda se você estabelecer um programa de compras constantes ao longo de muito tempo. Quer guardar dinheiro para a aposentadoria e não quer aderir a um plano de previdência? Então, estabeleça um programa de compras mensais no Tesouro Direto.

Uma grande vantagem é que o Tesouro tem uma ferramenta que permite comprar mensalmente e de forma automática um valor qualquer. Por exemplo, você pode solicitar que, todo dia 5, sejam comprados títulos no valor de, digamos, R$ 300. Assim, você vai fazer seu patrimônio crescer automaticamente.

E é bem importante que você diversifique o momento de entrar, pois, como os títulos têm os juros prefixados, o valor presente varia bastante. Vamos ver o gráfico?

FIGURA 13

E, claro, o comportamento do preço é inversamente proporcional aos juros:

FIGURA 13

Viu? Aprendemos que o Tesouro Direto é apenas a lojinha virtual que vende títulos públicos. Para escolher um título e saber o prazo da aplicação, você deve verificar os seus objetivos e saber, sem dúvidas, o motivo pelo qual quer poupar. Lembrando que, quanto maior o prazo de vencimento dos títulos prefixados, maiores as flutuações do valor presente dos títulos.

Se você quer investir sem riscos e não tem um grande volume de dinheiro para aplicar, o Tesouro Direto pode ser uma ótima alternativa.

:: Detalhes operacionais

Ao comprar um título público, o cliente paga a taxa de 0,25% a.a. para a CBLC, cobrados no início de janeiro e julho. Essa taxa é o custo cobrado para manter a guarda virtual do título pela CBLC. Além dela, alguns bancos e corretoras cobram taxas para manutenção do título. Uma boa novidade é que as aplicações até o valor de 10 mil reais estão isentas da taxa CBLC desde 01 de agosto de 2020.

Os títulos públicos podem ser negociados em múltiplos de 0,01. Ou seja: pode-se comprar 0,01 de um título, 0,02, 0,03, e assim por diante. As vendas também podem ser feitas da mesma forma. As compras, vendas e o pagamento de juros são efetuados diretamente na conta do próprio cliente. Se o cliente comprar um título e não efetuar nenhuma venda, na data do vencimento, o valor é depositado na conta do investidor, já descontado o imposto de renda (IR).

O IR é de 22,5%, em aplicações com prazo de até 180 dias; 20%, em prazo de 181 a 360 dias; 17,5%, entre 361 a 720 dias; e cai para 15%, para prazos acima de 720 dias. Por isso, é muito importante que o investidor procure ficar mais de dois anos com uma aplicação. Mesmo que você tenha dúvidas sobre se conseguirá ficar todo esse tempo, deve comprar títulos com prazos superiores. Caso realmente venha a precisar do dinheiro, você poderá vender o título.

Tem dúvida? Escreva para a gente.

Instagram @jurandirsell

9 Comments

Obrigado pelo curso, professor!

Muito esclarecedor e com ótimas dicas pra quem quer aprender mais sobre um produto tão interessante quanto tesouro direto.

Abraços.

João Paulo

Que bom que você gostou.

Bastante esclarecedor – um ótimo resumo de todas as opções disponíveis

Obrigado. Opinião qualificada.

Excelente explicação professor. Parabéns pelo trabalho, com certeza ajudará milhares de pessoas a ver de maneira mais clara como funciona cada título do governo e qual melhor se adapta a sua realidade. Muito obrigado por compartilhar seu conhecimento de forma gratuita.

Muito obrigado pelo seu retorno Ricardo. Não são muitas as pessoas que tem paciência para tentar entender a dinâmica real dos títulos. A maior parte das pessoas quer respostas simplistas para seus problemas. Grande abraço.

Obrigado pelo conteúdo disponibilizado professor, muito esclarecedor, com certeza vai ajudar muitas pessoas!

Muito obrigado. Vamos torcer.

Gostei muito do seu artigo, parabéns. 595884876